こんにちは。

リーガル・フェイスです。

再婚家庭での相続は、家族のつながりが多様になることで、相続人の関係が分かりづらく、思いがけないトラブルにつながることがあります。

たとえば、「離婚した前配偶者が育てている子どもに相続権はあるのか」「再婚相手の連れ子に遺産は渡るのか」といった疑問が生じやすく、誤解があると遺産分割で争いが起きたり、意図しない人に遺産が分配されたりする可能性があります。

本コラムでは、再婚夫婦が知っておくべき遺産相続のポイントや、事前にできるトラブル防止の対策について紹介します。

1.再婚と相続:気をつけたいポイント

再婚は新たな人生のスタートですが、それぞれのお子様がいることで、財産や家族関係が少し複雑になることがあります。

トラブルを防ぐために、次のポイントを押さえておきましょう。

〇財産を整理しよう

再婚では、夫婦それぞれが住宅や貯金などの財産を所有している場合が多く見られます。

どの財産が誰に属するかをリスト化し、家族で共有しておくことで、相続時にどんな財産があるかが明確になり、準備や手続きの負担を軽減できます。

〇介護やサポートの準備を整える

高齢の親や自身の介護に関するニーズが増す中、家族で事前に備えておくことが重要です。

法律上、配偶者や実子には扶養義務がありますが、連れ子には養子縁組をしていない限りその義務は生じません。

介護にかかる費用や役割を家族全員で話し合い、書面に記録しておくことで、将来の不安を軽減し、円滑な準備ができます。

〇お墓と仏壇の管理について考える

前配偶者のお墓や仏壇の扱いについて、家族全員で事前に方針を定めておくことが重要です。

たとえば、新たなお墓を設けるか、既存のお墓や仏壇の管理責任者を誰にするかを家族で話し合い、書面に記録しておくことで、相続時に生じがちな誤解や混乱を防ぎ、円滑で確実な準備ができます。

〇子どもの懸念を考慮する

成人した子どもたちは、親の再婚を支持しつつ、「新しい家族に財産が渡るのか」「自分の相続分はどうなるのか」と心配することがあります。

特に、前妻の子と再婚相手の間で、遺産分配をめぐる意見の相違が生じる場合も。早めの準備と話し合いにより、家族全員が円滑に相続を進められるよう備えましょう。

それでは事例でご紹介します。

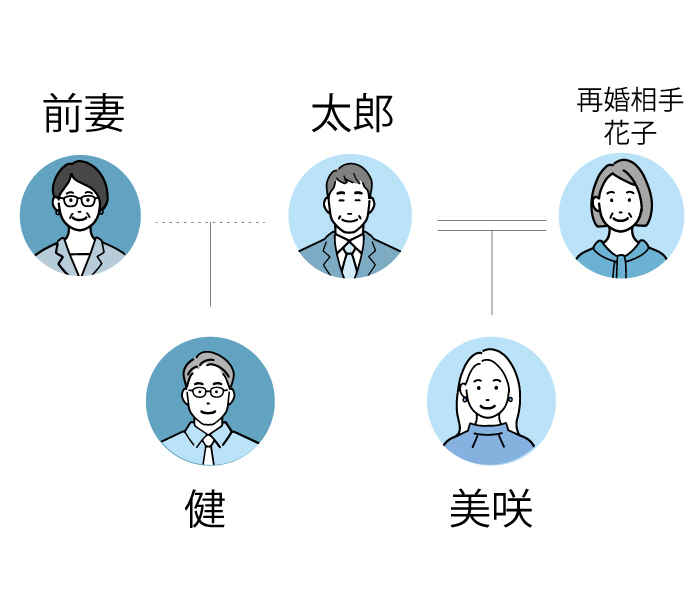

夫の太郎さんの相続について見ていきましょう。

夫の太郎さんには、前妻との間の子の健さんが1人、再婚相手の花子さんに連れ子の美咲さんがいます。

前妻の子の健さんと連れ子の美咲さんは成人。

夫の太郎さんが亡くなると、相続するのは再婚相手の花子さんと前妻の子の健さんになります。

連れ子の美咲さんは、太郎さんと養子縁組していないと相続権がありません。

前妻の子の健さんが「再婚相手に遺産の半分がいくのは気になる」と感じたり、再婚相手が「前妻の子に財産を渡したくない」と考えると、話し合いが難しくなるかもしれません。

2.誰がどれだけ相続する?

相続トラブルを避けるには、誰が相続人になるか、どれくらい受け取るかを知っておくことが大事です。

(1) 相続人になるのは誰?~法律に定められた基本ルールとは~

配偶者

常に相続人(再婚相手含む)。

第1順位

子(前妻・前夫の子、養子縁組した連れ子)。

子が死亡の場合、孫が代襲相続。

※子がいれば第2・第3順位は相続人にならない。

第2順位

親(子がいない場合)。

親が死亡の場合、祖父母が相続。

親または祖父母がいれば第3順位は相続人にならない。

第3順位

兄弟姉妹(子も親も祖父母もいない場合)。

兄弟姉妹が死亡の場合、甥姪が代襲相続。

(2)どれくらい遺産を相続する?~法律に定められた相続分とは~

相続人となる人のパターンに分けて見ていきましょう。

配偶者と子どものパターン

配偶者が半分、子どもが半分(子どもが複数なら子供の間で均等)。

配偶者と親のパターン

配偶者が2/3、親が1/3。

配偶者と兄弟姉妹のパターン

配偶者が3/4、兄弟姉妹が1/4。

例: 夫の太郎さんが亡くなった場合の相続分は、再婚相手の花子さんと前妻の子の健さんが各1/2。

3.連れ子と相続の関係

成人した連れ子は、養子縁組しない限り相続人になりません。

夫に前妻の子、再婚相手に連れ子がいるケースで考えてみましょう。

(1) 養子縁組した場合

夫が再婚相手の連れ子と養子縁組すると、連れ子は夫の法定相続人になります。

夫が亡くなったケース

相続人は再婚相手、前妻の子、連れ子です。

法定相続分は再婚相手が1/2、前妻の子と連れ子が各1/4です。

再婚相手が亡くなり、夫が生きているケース

再婚相手の相続人は夫と連れ子です。

前妻の子には相続権がありません。 法定相続分は夫が1/2、連れ子が1/2です。

(2)養子縁組しない場合

連れ子は夫の法定相続人になりません。

夫が亡くなったケース

相続人は再婚相手と前妻の子です。

法定相続分は再婚相手が1/2、前妻の子が1/2です。

再婚相手が亡くなり、夫が生きているケース

再婚相手の相続人は夫と連れ子です。

前妻の子には相続権がありません。

法定相続分は夫が1/2、連れ子が1/2です。

4.養子縁組と相続税について

再婚相手の連れ子を養子縁組すると、連れ子は法定相続人となり、相続税の基礎控除(3,000万円+600万円×相続人数)が増え節税に有効といえます。

相続税上は、普通養子だと実子がいなときは2人、実子がいるときは1人まで相続人にカウントできます。

ただし、節税目的のみの縁組は税務署に否認されるリスクがあるので、家族合意と税理士相談が重要でしょう。

5.相続トラブルを防ぐ5つの方法

成人した子どもたちは、親の再婚を応援しつつ、財産のことや新しい家族との関係に少し心配を抱くことがあります。次の5つの方法で、家族の争いを防ぎましょう。

(1)遺言書で希望をハッキリさせる

遺言書があれば、誰に何を遺すかを決められ、相続後の事務手続きが円滑に進みますし、トラブルの防止にもなります。

公正証書遺言、自筆証書遺言ともにメリットデメリットがありますが、相続手続きの際に事務を円滑に進めるためには公正証書遺言のほうが安心でしょう。

例: 夫の太郎さんが「家は再婚相手の花子さんに、貯金は前妻の子の健さんに」と遺言で指定することで、再婚相手の方は自宅に安心して住むことができ、前妻のお子さんは預貯金を相続できることで相続トラブルの防止につながる可能性があります。

遺言作成時の注意点

配偶者や子どもには最低限の相続分(遺留分の半分)が法律で保障されています。

遺留分を考慮して遺言を作ると、相続時のトラブルが減り、相続人も安心でしょう。

自筆証書遺言と公正証書遺言のメリット・デメリット

(2)生前贈与で争いを減らす

生前贈与とは、生きているうちに財産を他人に渡す方法で、家族間の争いを未然に防ぐ有効な手段の一つです。

相続時の財産をあらかじめ整理できるため、遺産分割で揉めるリスクを減らせます。

特に再婚家庭では、前婚の子や再婚相手・連れ子との関係が複雑になりやすく、生前贈与で意向を明確にしておくことが大切でしょう。

注意点

年間110万円を超える贈与には贈与税がかかる場合があるので、税理士に相談を。

贈与契約書を作ると安心でしょう。

(3)生命保険で効率的な金銭的サポート

生命保険の死亡保険金は遺産分割の対象外であり、指定した受取人が迅速に保険金を受け取ることができます。

これにより、家族全員の相続時の経済的負担を軽減し、遺された家族の生活や相続税の納付のための資金を確保できます。

(4)家族信託で柔軟に対応

再婚家庭では、前婚の子と再婚相手・連れ子の間で財産の承継が複雑になりがちです。

家族信託を活用すれば、自分の意思に沿って財産の管理や承継方法を柔軟に決められます。

たとえば、配偶者の生活を守りつつ、最終的に前婚の子へ財産を渡すことも可能です。

遺言や生前贈与では難しい「段階的な承継」を実現できる点が大きな特徴です。

家族構成が多様化する今、家族信託は円満な資産承継を支える有効な手段といえるでしょう。

注意点

信託契約書の組成の際は、法的な観点及び将来的な税の観点を考慮する必要がありますので、信頼できる専門家に相談するとスムーズでしょう。

(5)遺留分放棄で争いを防ぐ

再婚家庭では、遺産の分け方で争いが起きやすくなります。

例えば、夫が前妻の子に多く遺産を残す場合、再婚相手が遺留分を主張すると対立が生じます。

再婚相手が遺留分を放棄すると、請求できなくなり、争いを避けられます。

遺留分放棄は単なる意思表示では成立せず、家庭裁判所の許可が必要ですので、専門家に相談して進めるのがいいでしょう。

トラブルを防ぐ5つの方法まとめ

|

方法 |

どんなメリット? |

気をつけること |

|

遺言書 |

争いを防ぎ、希望通りの分け方ができる |

遺留分の配慮を忘れずに |

|

生前贈与 |

遺産を減らして揉め事を減らす |

贈与税に注意 |

|

生命保険 |

すぐお金を受け取れる |

相続税計算での注意点あり |

|

家族信託 |

複雑な家族関係でも柔軟に対応 |

専門家の助けが必要になることが多い |

|

遺留分放棄 |

家族の対立を減らす |

裁判所の許可が必要 |

6.改正論点について

(1)生前贈与と相続税

2024年の改正で、生前贈与が相続税の対象になる期間が3年から7年に延びました(段階的な措置については税理士に確認しましょう)。

なお、連れ子に贈与する場合は、税金が増える可能性があるので注意が必要でしょう。

ポイント

年間110万円までの贈与は非課税です。

税理士に相談して計画を立てましょう。

(2)配偶者居住権と相続登記

配偶者居住権

再婚相手が住んでいた家に、亡くなった後も無償で居住できる権利です。

例えば、再婚相手の花子さんが夫の家に住んでいた場合、相続時に再婚相手の花子さんがその家に住み続ける権利を得られます。

遺言や遺産分割の協議で設定でき、再婚相手の生活を守りながら、家の所有権を前妻の子に渡すことも可能です。

この権利は相続税の計算でも有利になることがありますが、家の売却が難しくなる場合や、将来の相続で税金が増える可能性もあるので、よく検討することが必要でしょう。

2020年から始まった制度になります。

相続登記義務化

2024年から、相続が起きて3年以内に不動産の名義変更(登記)をすることが必要となりました。

行わない場合は、10万円以下の罰金がかかることもありますので、早めに手続きを済ませましょう。

いよいよ本年(令和6年)4月1日から相続登記が義務に!10万円の罰則⁉ | リーガル・フェイスの士業コラム | 新宿で相続や遺言の無料相談なら司法書士法人リーガル・フェイスへ

7.まとめ

再婚家庭の相続では、関わる家族が多いため事前に整理しておくことが大切です。

遺産の分け方は家族の状況に応じて考え、遺留分にも配慮することで、遺される方が納得しやすくなります。

遺言書や生前贈与、生命保険の活用も効果的で、財産の分け方をはっきりさせることができます。

こうした準備を早めに行い、専門家に相談すれば、家族全員が安心して暮らせる相続を実現できます。

司法書士法人リーガル・フェイスでは、遺言書作成のお手伝いの実績も数多くございます。

まずは無料相談からお気軽にお問い合わせください。

千葉県勝浦市生まれ、東京育ち。平成17年に司法書士試験合格。不動産会社・金融関係の企業勤務を経て、相続関連の業務に携わりたいという想いから司法書士法人リーガル・フェイスに入社。主な資格は司法書士、宅地建物取引主任者、貸金業務取扱主任者。趣味は自宅で行うヨガ。好きな食べ物はリーフパイ、お好み焼き、酢めし、磯辺焼きなど。